Законодательство

Глава 3. Порядок уплаты страховых взносов

Главным источником финансирования пенсий сегодняшних пенсионеров и основой формирования пенсионного капитала работающих граждан служат страховые взносы на обязательное пенсионное страхование, уплачиваемые в ПФР. Порядок распределения страховых взносов и своевременная выплата пенсий и других социальных выплат напрямую зависят от наполняемости бюджета ПФР.

Правоотношения, связанные с исчислением и уплатой страховых взносов, обязательных платежей на обязательное пенсионное страхование, в том числе в части осуществления контроля за их уплатой, регулируются Законом № 212-ФЗ.

Если международным договором Российской Федерации установлены иные правила, чем предусмотренные настоящим Законом, применяются правила международного договора Российской Федерации.

С 2010 г. изменился порядок уплаты страховых взносов в связи с заменой ЕСН страховыми взносами, уплачиваемыми во все внебюджетные фонды Российской Федерации. Контролировать уплату страховых взносов будет теперь не налоговая служба, а территориальные органы ПФР и Фонда социального страхования РФ (ФСС РФ).

В отличие от единого социального налога, который поступал в федеральный бюджет через налоговую инспекцию и казначейство, пенсионные страховые взносы — это персонифицированные платежи, которые поступают напрямую на счета ПФР и сразу же отражаются на индивидуальных лицевых счетах каждого застрахованного лица по нормативам, установленным Законом № 27-ФЗ.

3.1. Плательщики страховых взносов. Права и обязанности

В соответствии с Законом об обязательном пенсионном страховании субъектами обязательного пенсионного страхования являются страхователь, страховщик и застрахованные лица.

Обязательное пенсионное страхование в Российской Федерации осуществляется страховщиком, которым является ПФР и территориальные органы Фонда. Государство несет субсидиарную ответственность по обязательствам ПФР перед застрахованными липами. ПФР и территориальные органы Фонда действуют на основании Закона об обязательном пенсионном страховании. Территориальные органы фонда создаются по решению правления ПФР и являются юридическими лицами.

Страховщиками по обязательному пенсионному страхованию наряду с ПФР могут являться негосударственные пенсионные фонды.

Страхователями по обязательному пенсионному страхованию являются работодатели, которые уплачивают из фонда оплаты труда средства на будущее пенсионное обеспечение своих сотрудников.

К страхователям (плательщикам страховых взносов) относятся:

1) лица, производящие выплаты и иные вознаграждения физическим лицам, в том числе организации; индивидуальные предприниматели; физические лица;

2) индивидуальные предприниматели; детективы, адвокаты, нотариусы, занимающиеся частной практикой.

К страхователям также приравниваются физические лица, добровольно вступающие в правоотношения по обязательному пенсионному страхованию.

Если страхователь одновременно относится к нескольким категориям плательщиков страховых взносов (например, является работодателем и ведет индивидуальную предпринимательскую деятельность), то страховые взносы уплачиваются по каждому основанию.

Иные лица, занимающиеся частной практикой и не являющиеся индивидуальными предпринимателями, приравниваются к индивидуальным предпринимателям.

Застрахованными лицами являются граждане Российской Федерации, а также постоянно или временно проживающие и работающие в Российской Федерации иностранные граждане и лица без гражданства.

В случае прекращения работодателем деятельности до конца квартала он обязан представить в территориальный орган Фонда расчет по страховым взносам за период с начала расчетного периода по день представления расчета включительно, а также уплатить страховые взносы в течение 15 календарных дней со дня подачи такого расчета. Прекращение деятельности регистрируется регистрирующим органом только после представления справки об отсутствии задолженности по страховым взносам в ПФР.

В случае реорганизации работодателя представление расчетов, а также уплата страховых взносов осуществляются работодателем-правопреемником.

Регистрация страхователей является обязательной и осуществляется в 30-дневный срок в территориальных органах фонда. Порядок регистрации и снятия с регистрационного учета, в том числе с использованием электронных документов, устанавливается страховщиком.

Плательщики страховых взносов имеют право:

• получать в ПФР информацию (в том числе в письменной форме) о законодательстве Российской Федерации, формы отчетности по страховым взносам и разъяснения о порядке их заполнения;

• на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных страховых взносов, пеней и штрафов;

• представлять свои интересы в отношениях по уплате страховых взносов лично либо через своего представителя;

• присутствовать при проведении выездной проверки и получать копии акта проверки и решений, а также требования об уплате страховых взносов,

• требовать от должностных лиц органов территориального фонда соблюдения законодательства о страховых взносах в отношении плательщиков страховых взносов;

• обжаловать в установленном порядке акты органов ПФР и дейст вия (бездействие) их должностных лиц;

• на возмещение в полном объеме убытков, причиненных незаконными актами органов ПФР или незаконными действиями (бездействием) их должностных лиц.

Плательщики страховых взносов обязаны:

• правильно исчислять и своевременно уплачивать страховые взносы на обязательное пенсионное страхование и обязательное медицинское страхование;

• вести учет начислений страховых взносов на каждого работника, за которого уплачиваются страховые взносы;

• представлять в территориальный орган Фонда огчетность и документы, подтверждающие правильность исчисления и полноту уплаты страховых взносов;

• выполнять законные требования об устранении выявленных нарушений законодательства о сграховых взносах;

• сохранять в течение шести лет документы, подтверждающие исчисление и уплату страховых взносов;

• уведомлять в письменной форме территориальный орган Фонда об открытии или закрытии счетов в байке в течение семи дней со дня открытия или закрытия таких счетов, о создании или закрытии обособленных подразделений, о реорганизации или ликвидации организаций в течение трех дней со дня принятия такого решения.

3.2. Порядок уплаты и сроки представления отчетности в ПФР

Порядок уплаты и сроки представления отчетности установлены законом. Все работодатели — юридические лица (без исключения), а также индивидуальные предприниматели и лица, самостоятельно обеспечивающие себя работой: адвокаты, нотариусы, занимающиеся частной практикой, — обязаны в течение календарного года (ежеквартально) исчислять обязательные платежи по страховым взносам по итогам каждого календарного месяца исходя из величины выплат и других вознаграждений в пользу работника.

Ежемесячные обязательные платежи подлежат уплате в срок не позднее 15-го числа следующего календарного месяца. Если эта дата выпадает на выходной или праздничный день, то срок уплаты переносится на ближайший следующий рабочий день. Перечисляемая сумма округляется до целых рублей.

Уплата страховых взносов оформляется отдельным расчетным документом, направляемым в ПФР на соответствующие счета Федерального казначейства.

Если ранее представление индивидуальных сведений для персонифицированного учета по уплаченным страховым взносам за каждого сотрудника осуществлялось один раз в год, то за 2010 г. данные по уплаченным страховым взносам на каждого сотрудника необходимо представить за полугодие и год: до 01.08.2010 и 01.02.2011.

С 2011 г. ежеквартально до 1-го числа второго календарного месяца, следующего за отчетным периодом, страхователь обязан представить в территориальный орган Фонда отчетность в виде расчета по начисленным и уплаченным страховым взносам в целом за всех работающих у него застрахованных лиц на обязательное пенсионное страхование и обязательное медицинское страхование. Форму расчета можно получить в электронном виде в территориальном органе фонда по месту регистрации страхователя.

Работодатели, у которых среднесписочная численность работников за предшествующий год превысила 100 человек, обязаны представить расчеты в электронном виде по установленным форматам с электронно-цифровой подписью. С 2011 г. аналогичное требование будет предъявляться к работодателям, имеющим среднесписочную численность 50 и более работников.

В целях экономии времени работодателю целесообразно подключиться к системе электронного документооборота ПФР (СЭД ПФ) через Интернет и со своего рабочего места представлять в территориальные управления ПФР и ФСС РФ:

• индивидуальные сведения о страховом стаже и страховых взносах застрахованных лиц в отчетный период;

• индивидуальные сведения для назначения пенсии работникам в межрасчетный период;

• заявления работников о вступлении в добровольные правоотношения по обязательному пенсионному страхованию в целях уплаты дополнительных страховых взносов на накопительную часть трудовой пенсии;

• реестры застрахованных лиц, за которых перечислены дополнительные страховые взносы на накопительную часть трудовой пенсии и уплачены страховые взносы работодателя, ежеквартально;

• расчеты по начисленным и уплаченным страховым взносам (в ПФР и Федеральный фонд обязательного медицинского страхования (ФФОМС)).

Электронный документооборот с ПФР позволит направлять отчетность в любое время, в том числе и в выходные дни.

Для страхователей, подключенных к СЭД ПФ, территориальными органами фонда предусмотрена система поощрения: заключение соглашения о развитии взаимодействия, предоставление индивидуальных консультационных услуг, обслуживание сотрудников страхователя в специальном режиме.

За счет синхронизации информационного и финансового потока предполагается получить значительный эффект в качестве как администрирования, так и своевременного учета пенсионных прав граждан.

3.3. Тарифы страховых взносов

С 2010 г. изменился порядок распределения общей суммы страховых взносов. Отменена регрессивная шкала. Теперь страховые взносы начисляются не на весь фонд оплаты труда предприятия, а только на зарплату конкретного работника с учетом премий и иных выплат по единой ставке — 415 ООО руб. в год (страхуемый заработок). Свыше этой суммы взносы не уплачиваются. Размер предельной величины базы для начисления страховых взносов округляется до полных тысяч рублей. При этом сумма 500 руб. и более округляется до полной тысячи рублей, а сумма менее 500 руб. отбрасывается. Если же сотрудник работает в двух и более организациях, ограничение выплат применяется по каждой организации.

Такой порядок позволит обеспечить государственное регулирование пенсионных прав разных категорий граждан независимо от размера их заработка и гарантировать выполнение государством своих обязательств.

Такие ограничения установлены не только в нашей стране. Во всем мире есть подобные ограничения на участие в государственной системе пенсионного страхования. Если гражданин пожелает, чтобы его пенсионный капитал пополнялся сверх этого, созданы необходимые условия для самостоятельного формирования дополнительного пенсионного капитала путем участия в добровольных пенсионных программах.

Базой для начисления страховых взносов являются выплаты и вознаграждения в пользу физических лиц по трудовому договору или по договору гражданско-правового характера, предметом которого являются выполнение работ и оказание услуг, а также по авторскому и лицензионному договорам (если стороной договора является автор). С выплат лицам, к которым перешли исключительные права автора по договору или по иным основаниям, страховые взносы не начисляются.

С вознаграждений по гражданско-правовым договорам по-прежнему не придется платить взносы в ФСС РФ. Не облагаются страховыми взносами выплаты по трудовым и гражданско-правовым соглашениям, договорам авторского заказа в пользу иностранцев и лиц без гражданства, временно пребывающих в Российской Федерации, т.е. не являющихся постоянно или временно проживающими в Российской Федерации.

В целях оперативного назначения пенсий и учета начисленных страховых взносов в полном объеме на дату назначения трудовых пенсий изменилась периодичность представления отчетности по персонифицированному учету.

Размер перечисляемых средств (пенсионных взносов), как и сейчас, будет зависеть от пола и возраста застрахованного лица. Так, с выплат работникам 1966 года рождения и старше вся сумма страховых взносов (но ставке 20%) направляется на финансирование страховой части трудовой пенсии. А с выплат работникам, которые моложе, страховые взносы перечисляются двумя платежами: 14% — на финансирование страховой части пенсии и 6% — накопительной части.

Для компаний и предпринимателей, применяющих упро щенную систему налогообложения или уплачивающих единый налог на вмененный доход, в 2010 г. налоговая нагрузка на фонд оплаты труда также не менялась: было необходимо платить лишь пенсионные взносы по ставке 14%.

Таким образом, в 2010 г. максимальная налоговая нагрузка по каждому сотруднику для обычной организации составляла 107 900 руб. (415 000 руб. х 26%), для организаций, применяющих специальные налоговые режимы: 58 100 руб. (415 000 руб. х х 14%). При этом размер предельного годового заработка подлежат индексации в соответствии с ростом средней заработной платы.

В 2010 г. для всех страхователей (за исключением лиц, применяющих пониженные тарифы страховых взносов) применялись следующие тарифы страховых взносов.

| Тариф страхового взноса в ПФР | На финансирование страховой части трудовой пенсии | На финансирование накопительной части трудовой пенсии | |

|---|---|---|---|

| Для лиц 1966 года рождения и старше | Для лиц 1967 года рождения и моложе | Для лиц 1967 года рождения и моложе | |

| 20% | 20% | 14% | 6% |

Пониженные тарифы страховых взносов применяются для следующих категорий страхователей:

1) сельскохозяйственных товаропроизводителей, за исключением организаций и индивидуальных предпринимателей, уплачивающих единый сельскохозяйственный налог, организаций народных художественных промыслов и семейных (родовых) общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования:

| Тариф страхового взноса в ПФР | На финансирование страховой части трудовой пенсии | На финансирование накопительной части трудовой пенсии | |

|---|---|---|---|

| Для лиц 1966 года рождения и старше | Для лиц 1967 года рождения и моложе | Для лиц 1967 года рождения и моложе | |

| 15,8% | 15,8% | 9,8% | 6% |

| 2) организаций и индивидуальных предпринимателей, уплачивающих единый сельскохозяйственный налог: | |||

| Тариф страхового взноса в ПФР | На финансирование страховой части трудовой пенсии | На финансирование накопительной части трудовой пенсии | |

| Для лиц 1966 года рождения и старше | Для лиц 1967 года рождения и моложе | Для лиц 1967 года рождения и моложе | |

| 10,3% | 10,3% | 4,3% | 6% |

3) организаций и индивидуальных предпринимателей, имеющих статус резитента технико-внедренческой особой экономической зоны и производящих выплаты физическим лицам, работающим на территории технико-внедренческой особой экономической зоны; применяющих упрошенную систему налогообложения; уплачивающих единый налог на вмененный доход для отдельных видов деятельности; страхователей, производящих выплаты и иные вознаграждения физическим лицам, являющимся инвалидами; общественных организаций инвалидов:

| Тариф страхового взноса в ПФР | На финансирование страховой части трудовой пенсии | На финансирование накопительной части трудовой пенсии | |

|---|---|---|---|

| Для лиц 1966 года рождения и старше | Для лиц 1967 года рождения и моложе | Для лиц 1967 года рождения и моложе | |

| 14% | 14% | 8% | 6% |

| 4) хозяйственных обществ, созданных после 13 августа 2009 г. бюджетными научными учреждениями, и организаций, осуществляющих деятельность в области информационных технологий, за исключением организаций, имеющих статус резидента технико-внедренческой особой экономической зоны: | |||

| Тариф страхового взноса в ПФР | На финансирование страховой части трудовой пенсии | На финансирование накопительной части трудовой пенсии | |

| Для лиц 1966 года рождения и старше | Для лиц 1967 года рождения и моложе | Для лиц 1967 года рождения и моложе | |

| 14% | 14% | 8% | 6% |

В течение переходного периода пониженные тарифы применяются организациями, осуществляющими деятельность в области информационных технологий, при выполнении следующих условий:

• наличии документа о государственной аккредитации организации;

• доля доходов от оказания услуг (выполнения работ) составляет не менее 90%, причем сумма доходов определяется по данным налогового учета организации;

• средняя численность работников составляет не менее 50 человек.

Если по итогам отчетного (расчетного) периода организация не выполняет хотя бы одно из вышеуказанных условий, а также в случае лишения ее государственной аккредитации, организация лишается права применять пониженные тарифы страховых взносов с начала периода, в котором выявлено несоблюдение данных условий или аннулирована государственная аккредитация;

5) организаций, получивших статус участников проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом от 28.09.2010 № 244-Ф «Об инновационном центре «Сколково»», в течение десяти лет со дня получения ими статуса участника проекта:

| Тариф страхового взноса в ПФР | На финансирование страховой части трудовой пенсии | На финансирование накопительной части трудовой пенсии | |

|---|---|---|---|

| Для лиц 1966 года рождения и старше | Для лиц 1967 года рождения и моложе | Для лиц 1967 года рождения и моложе | |

| 14% | 14% | 8% | 6% |

В целях контроля обоснованности применения пониженных тарифов страховых взносов их плательщиками налоговые органы по запросу органов контроля:

• предоставляют органам контроля в электронной форме необходимую информацию об уплате страховых взносах;

• участвуют вместе с органами контроля в проводимых выездных проверках.

После завершения переходного периода (с 2011 по 2014 г.), во время которого для организаций предусмотрены пониженные тарифы, страховые взносы будут начисляться в общем порядке. Это же касается организаций, использующих труд инвалидов.

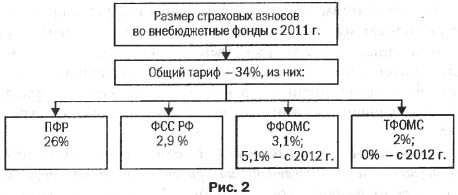

С 2011 г. налоговая нагрузка существенно вырастет за счет ставок пенсионных и медицинских взносов и в результате вместо 26% организации будут перечислять с выплат работникам во внебюджетные фонды 34% (рис. 2):

Причем закон устанавливает, что страхователи, применяющие упрощенную систему налогообложения либо уплачивающие единый налог на вмененный доход, будут уплачивать пенсионные взносы по единому тарифу.

Изменение ставок страховых взносов в государственные внебюджетные фонды, которые будут действовать в ближайшей перспективе, представлены в следующей таблице.

| Период | Общий размер взносов,% | Величина страховых взносов во внебюджетные фонды,% | |||

|---|---|---|---|---|---|

| ПФР | ФСС РФ | ФФОМС | ТФОМС | ||

| 2010 г. | 26 | 20 | 2,9 | 1,1 | 2 |

| 2011 г. | 34 | 26 | 2,9 | 3,1 | 2 |

| 2012 г. | 34 | 26 | 2,9 | 5,1 | 0 |

Уплата страховых взносов не коснется лиц, получающих пособие по безработице, компенсационные выплаты — по возмещению вреда, причиненного здоровью, натуральное довольствие.

Переходный период и пониженные тарифы установлены лишь для отдельных категорий налогоплательщиков, в частности, сельскохозяйственных производителей, общественных организаций и предприятий инвалидов, а также индивидуальные предприниматели в особой экономической зоне. Переход к полной ставке страховых тарифов будет происходить постепенно — с 2011 по 2015 г. Для этого налогоплательщики указанных категорий должны предоставить в территориальные органы ПФР документы, подтверждающие их особый статус.

В переходный период, будут применяться следующие ставки страховых взносов.

| Период | Величина страховых взносов во внебюджетные фонды,% | |||

|---|---|---|---|---|

| ПФР | ФСС РФ | ФФОМС | ТФОМС | |

| 2011 г. | 16 | 1,9 | 1,1 | 1,2 |

| 2012 г. | 16 | 1.9 | 2,3 | 0,0 |

| 2013—2014 гг. | 21 | 2,4 | 3,7 | 0,0 |

Для хозяйственных обществ, созданных после 13 августа 2009 г., бюджетных научных учреждений и организаций, осуществляющих деятельность в области информационных технологий, а также организаций и индивидуальных предпринимателей, имеющих статус резидента технико-внедренческой особой экономической зоны, переходный период установлен с 2011 по 2019 г. К этой категории граждан применяются следующие тарифы страховых взносов:

| Период | Величина страховых взносов во внебюджетные фонды,% | |||

|---|---|---|---|---|

| ПФР | ФСС РФ | ФФОМС | ТФОМС | |

| 2011 г. | 8 | 2 | 2 | 2 |

| 2012—2017 гг. | 8 | 2 | 4 | 0 |

| 2018 г. | 13 | 2,9 | 5,1 | 0 |

| 2019 г. | 20 | 2,9 | 5Д | 0 |

Что касается индивидуальных предпринимателей, то как и прежде, они будут уплачивать страховые взносы в ПФР в размере, определяемом по цене стоимости страхового года независимо от суммы полученного дохода. Однако порядок ее расчета с 01.01.2010 изменился. Стоимость страхового года теперь будет исчисляться по формуле.

Стоимость страхового года - МРОТ1 X тариф пенсионных взносов (20%) х 12.

Рассчитаем размеры фиксированных платежей индивидуального предпринимателя (ИП). Для расчета страховых взносов применяется МРОТ, действовавший на 01.01.2010 (4330 руб.).

Сумма фиксированных платежей ИП за себя в 2010 г. составила 12 002,76 руб., из них:

- в ПФР — 10 392 руб. (4330 руб. х 20% х 12 мес,);

- ФФОМС - 571,56 руб, (4330 руб. х 1,1% х 12 мес.);

- ТФОМС - 1039,20 руб. (4330 руб. х 2% х 12мес.).

Если МРОТ останется прежним, фиксированный платеж для

ИП в 2011 г. увеличится и составит 16 159,56 руб.:

- в ПФР - 13 509,60 руб. (4330 руб. х 26% х 12 мес.);

- ФФОМС - 1610,76 руб. (4330 руб. х 3,1% х 12 мес.);

- ТФОМС - 1039,20 руб. (4330 руб. х 2% х 12 мес.).

Таким образом, ст. 12 Закона № 212-ФЗ значительно увеличен размер фиксированных платежей для ИЛ по сравнению с 2009 г.

Особенно чувствительной налоговая нагрузка будет для тех предпринимателей, которые ведут незначительную, эпизодическую деятельность либо сохраняют статус предпринимателя на всякий случай, сдавая нулевую отчетность, поскольку обязанность уплаты фиксированных взносов для ИП не связана с фактическим осуществлением деятельности.

Предельный годовой заработок для уплаты страховых взносов — не менее 415 ООО руб. (подлежит ежегодной индексации). Свыше этой суммы страховые взносы не взимаются.

3.4. Перечень необлагаемых выплат МРОТ

Базой для начисления страховых взносов являются все выплаты в пользу физических лиц по трудовым или гражданско-правовым договорам (подряда, оказания услуг), за исключением

— минимальный размер оплаты труда.?

выплат, на которые не начисляются страховые взносы (ст. 9 Закона № 212-ФЗ).

Не облагаются страховыми взносами государственные пособия (по безработице, беременности и родам) и все виды компенсационных выплат, связанных:

• с возмещением вреда, причиненного увечьем или иным повреждением здоровья;

• бесплатным предоставлением жилых помещений, коммунальных услуг, питания и продуктов, топлива или соответствующего денежного возмещения;

• оплатой стоимости и (или) выдачей полагающегося натурального довольствия или выплатой денежных средств взамен этого довольствия;

• оплатой стоимости питания, спортивного снаряжения, оборудования, спортивной и парадной формы, получаемых спортсменами и работниками физкультурно-спортивных организаций для учебно-тренировочного процесса и участия в спортивных соревнованиях;

• увольнением работников, за исключением компенсации за неиспользованный отпуск;

• гибелью военнослужащих или госслужащих при исполнении ими своих служебных обязанностей;

• возмещением иных расходов, включая расходы на повышение профессионального уровня работников;

• расходами в связи с выполнением работ, оказанием услуг по договорам гражданско-правового характера;

• трудоустройством работников, уволенных в связи:

— с сокращением численности или штата;

— реорганизацией или ликвидацией организации;

— прекращением физическими лицами деятельности в качестве индивидуальных предпринимателей;

— прекращением полномочий нотариусами, занимающимися частной практикой, и прекращением статуса адвоката;

— прекращением деятельности иными физическими лицами, чья профессиональная деятельность в соответствии с федеральными законами подлежит государственной регистрации и (или) лицензированию;

• исполнением трудовых обязанностей (включая переезд на работу в другую местность) и возмещение командировочных расходов;

• получением алиментов и пенсий, за исключением:

• выплат в денежной форме за работу в тяжелых и опасных условиях труда, кроме компенсационных выплат в размере, эквивалентном стоимости молока или других равноценных нище вых продуктов;

• выплат в иностранной валюте взамен суточных, осущест вляемых российскими судоходными компаниями членам экипажей судов заграничного плавания;

• выплат в иностранной валюте личному составу экипажей российских воздушных судов, выполняющих международные рейсы.

Не начисляются страховые взносы на суммы единовременных выплат:

• в связи со стихийными бедствиями, и другими чрезвычайными обстоятельствами;

• в связи со смертью члена (членов) его семьи независимо от суммы;

• работникам при рождении ребенка, но не более 50 ООО руб. на каждого ребенка;

• взносы работодателя, уплаченные в рамках программы государственного софинаисироиания пенсий, но не более 12 ООО руб. в год в расчете на каждого работника, в пользу которого они уплачивались;

• суммы страховых платежей на обязательное страхование работников по договорам добровольного личного страхования работников, заключаемым на срок не менее одного года, а также суммы пенсионных взносов по договорам негосударственного пенсионного обеспечения;

• стоимость проезда работников и членов их семей к месту проведения отпуска и обратно, оплачиваемая плательщиком страховых взносов лицам, работающим и проживающим в районах Крайнего Севера и приравненных к ним местностях*

• стоимость форменной одежды и обмундирования, выдаваемых работникам, а также государственным служащим федеральных органов государственной власти бесплатно или с частичной оплатой и остающихся в их личном постоянном пользовании;

• суммы материальной помощи, оказываемой работодателями своим работникам, не превышающие 4000 руб. на одного работника за расчетный период;

• оплату за обучение по основным и дополнительным образовательным программам, профессиональную подготовку и переподготовку работников;

• суммы, выплачиваемые организациями (индивидуальными предпринимателями) своим работникам на возмещение затрат по уплате процентов по займам (кредитам) на приобретение и (или) строительство жилого помещения;

• суммы денежного довольствия, продовольственного и вещевого обеспечения и иных выплат, получаемых военнослужащими, в связи с исполнением обязанностей военной и приравненной к ней службе;

• суммы выплат и иных вознаграждений по трудовым договорам и гражданско-правовым договорам, в том числе по договорам авторского заказа в пользу иностранных граждан и лиц без гражданства, временно пребывающих на территории Российской Федерации;

• суточные, а также другие целевые расходы на проезд до места назначения и обратно, если это подтверждено документально;

• суммы денежного содержания и иные выплаты, получаемые прокурорами и следователям, а также судьями федеральных судов и мировых судей субъектов Российской Федерации.

3.5. Полномочия органов ПФР по взысканию страховых взносов

С 2010 г. функция администрирования — контроль за своевременным и полным поступлением страховых взносов на обязательное пенсионное и медицинское страхование работающих граждан — от налоговых органов передается ПФР.

Взносы на обязательное социальное страхование на случай временной нетрудоспособности и расходы на выплату социальных пособий будет администрировать ФСС РФ.

Уже занимался администрированием страховых взносов с 1991 г. до момента введения ЕСН в 2002 г. ЕСН был введен с Q1-01.2001, заменив собой страховые взносы, уплачива в государственные внебюджетные фонды, емые v елью введения налога было упрощение процедур исчислений Уплаты обязательных социальных платежей за счет количества оформляемых документов и уменьшения числа контролирующих органов.

ідам образом, просуществовав девять лет, механизм обя зате;1ЬНого государственного страхования (аккумулирующий огооьіе сРедства) вновь подвергнут радикальным измененив СВЯЗИ с проводимой пенсионной реформой, будет также осуществлять учет платежей, зачет и возт сумм излишне уплаченных страховых взносов, а также взыскан задолженности по платежам.

Обнаружив факт излишней уплаты страховых взносов, терриальный орган Фонда обязан сообщить об этом страхователю в течение 10 дней. Страхователь (работодатель) в свою 0едь может подать заявление в орган ПФР о зачете излишне уплаченных сумм в счет предстоящих платежей. Возврат суммы изли1цне уплаченных страховых взносов при наличии у страхователя задолженности осуществляется только после зачета суммы излишне уплаченных страховых взносов в счет погашения ценности. Заявление о зачете или возврате суммы страхователь может подать в течение трех лет со дня уплаты указанной суммы {(роме того, ПФР вправе представлять поручения банку на списан со счета страхователя и перечисление в соответствующий бюджет необходимых сумм, что значительно ускорит п оііеДУРУ взыскания и погашения задолженности по страхойзносам. При недостаточности или отсутствии средств на ВЫМ Р ГТуТЧТ счета* страхователя орган ПФР может взыскать взносы за счет тгества. Взыскание с физических лиц, не являющихся инди имуш видувши предпринимателями, осуществляется в судебном порядке о фр не занимается собственно выплатой пенсии, он лишь печїїсляет необходимые для этого средства органам социальной зашиты, которые ведут расчеты с пенсионерами.

Органами ПФР и ФСС РФ будут проводиться камеральные и выездные проверки плательщика страховых взносов. Камеральная проверка обычно проводится в офисе территориального органа фонда в течение трех месяцев со дня представления страхователем расчета по страховым взносам (ранее камеральные проверки по уплате страховых взносов проводила налоговая инспекция).

Выездные проверки специалисты ПФР и ФСС РФ будут проводить совместно на основании ежегодного плана проверок (п. 3 ст. 33 Закона № 212-ФЗ) по местонахождению организации или по месту жительства, если страхователь является физическим лицом. При этом представители ПФР будут проверять уплату страховых взносов в свой фонд и фонды обязательного медицинского страхования, а ФСС РФ — отчисления в социальный фонд и расходы на пособия.

Документальная выездная проверка проводится не чаще одного раза в три года и длится не более двух месяцев. В отличие от налоговой проверки этот срок, не будет увеличиваться ни при каких обстоятельствах. При этом выездная проверка может быть приостановлена по следующим основаниям:

1) истребование документов;

2) получение информации от иностранных государственных органов;

3) перевод представленных документов на русский язык.

Общий срок приостановления проведения выездной проверки не может превышать шести месяцев (по второму основанию шестимесячный срок может быть продлен еще на три месяца).

В первую очередь проверяются ликвидируемые и реорганизуемые предприятия.

Проверяющие вправе потребовать от организации письменные объяснения, если по сданному расчету возникнут вопросы. Кроме того, они вправе истребовать документы, подтверждающие правильность исчисления и перечисления страховых взносов (как при камеральных, так и при выездных проверках). А специалисты ФСС РФ могут проверить и обоснованность расходов организации на выплату пособий по обязательному социальному страхованию.

Организация может обжаловать решение по выездной или камеральной проверке либо в вышестоящий орган, либо сразу в суд.

3.6. Виды обязательного страхового обеспечения

Обязательным страховым обеспечением по обязательному пенсионному страхованию являются:

• трудовая пенсия по старости;

• трудовая пенсия по инвалидности;

• трудовая пенсия по случаю потери кормильца;

• выплата правопреемникам умершего застрахованного лица средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета;

• единовременная выплата средств пенсионных накоплений лицам, не приобретшим право на трудовую пенсию по старости в связи с отсутствием необходимого страхового стажа;

• социальное пособие на погребение умерших пенсионеров, не подлежавших обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством на день смерти.

Обязательное страховое обеспечение финансируется за счет средств бюджета ПФР, который формируется за счет:

• страховых взносов;

• средств федерального бюджета;

• сумм пеней и иных финансовых санкций;

• доходов от размещения (инвестирования) временно свободных средств обязательного пенсионного страхования;

• добровольных взносов физических лиц и организаций, уплачиваемых ими не в качестве страхователей или застрахованных лиц;

• иных источников, не запрещенных законодательством Российской Федерации.

Средства бюджета ПФР имеют целевое назначение. Контроль за целевым использованием денежных средств осуществляется Счетной палатой РФ в соответствии с законодательством Российской Федерации, а также наблюдательным советом страховщика, создаваемым в порядке, определяемом Правительством РФ.

Ответственность за нецелевое расходование денежных средств ПФР определяется в соответствии с законодательством Российской Федерации.

Установление и выплата обязательного страхового обеспечения по обязательному пенсионному страхованию осуществляются в порядке и на условиях, установленных федеральными законами «О трудовых пенсиях в Российской Федерации» и «О погребении и похоронном деле».

3.7. Ответственность за нарушение законодательства о страховых взносах

В Законе № 212-ФЗ предусмотрены финансовые санкции к плательщику страховых взносов за просрочку представления не только годовой отчетности, но и квартальных расчетов в виде штрафа в следующих размерах.

| Вид нарушения | Размер штрафа |

|---|---|

| За непредставление в установленный срок расчета по страховым взносам | 5% от суммы страховых взносов, подлежащей уплате (доплате) на основе этого расчета, за каждый полный или неполный месяц со дня, установленного для его представления, но не более 30% указанной суммы и не менее 100 руб. |

| За непредставление расчета по страховым взносам в течение более 180 календарных дней по истечении установленного законом срока | 30% от суммы страховых взносов, подлежащей уплате на основе этого расчета, и 10% суммы страховых взносов, подлежащей уплате на основе этого расчета, за каждый полный или неполный месяц, начиная со 181-го календарного дня, но не менее 1000 руб. |

| За неуплату или неполную уплату сумм страховых взносов в результате занижения базы для начисления страховых взносов, иного неправильного исчисления страховых взносов | 20% от неуплаченной суммы страховых взносов; в случае умысла — 40% неуплаченной суммы страховых взносов |

| За непредставление в установленный срок документов, необходимых для осуществления контроля за уплатой страховых взносов | 50 руб. за каждый непредставленный документ. |

3.8. Ответственность за нарушение налогового законодательства

В соответствии с Законом № 56-ФЗ правоотношения, связанные с уплатой обязательных платежей, в том числе в части осуществления контроля за правильным начислением и своевременной их уплатой, регулируются законодательством Российской Федерации о налогах и сборах. При взыскании задолженности по страховым взносам на обязательное пенсионное страхование применяются нормы налогового законодательства.

Налоговым законодательством предусмотрены штрафные санкции, как за непредставление документов, так и за несвоевременное перечисление обязательных платежей налогоплательщиком.

| Вид нарушений | Штрафные санкции |

|---|---|

| Нарушение срока постановки на учет в налоговом органе независимо от продолжительности просрочки | Штраф в сумме 10 ООО руб. (п. 1 ст. 116 НК РФ) |

| Ведение деятельности организацией или индивидуальным предпринимателем без постановки на учет в налоговом органе | Штраф в размере 10% от доходов, полученных за этот период, но не менее 40 ООО руб. (п. 2 ст. 116 НКРФ) |

| Непредставление налоговой декларации в установленный законодательством срок | Штраф в размере 5% от неуплаченной суммы налога, подлежащей уплате по данной декларации, за каждый месяц просрочки, но не более 30% от указанной суммы и не менее 1000 руб. в зависимости от периода просрочки (п. 1 ст. 119 НКРФ) |

| Несоблюдение порядка представления налоговой декларации (расчета) в электронном виде | Штраф в сумме 200 руб. за каждый документ, не представленный налогоплательщиком (ст. 119.1 НКРФ) |

| Нарушение правил учета доходов, расходов и объектов налогообложения. Отсутствие регистров | Штраф в размере 20% от неуплаченной суммы налога, но не менее 40 ООО руб. (п. 3 ст. 120 НК РФ) |

| Вид нарушений | Штрафные санкции |

| налогового учета и систематическое неправильное отражение хозяйственных операций в данных регистрах | |

| Несоблюдение порядка владения имуществом, в отношении которого налоговый орган принял обеспечительные меры в виде залога | Штраф в сумме 30 ООО руб. (ст. 125 НК РФ) |

| Отказ организации предоставить по запросу инспекции документы со сведениями об ином проверяемом налогоплательщике | Штраф в сумме 10 ООО руб. (п. 2 ст. 126 НК РФ) |

| Неуплата или неполная уплата сумм обязательного платежа | Штраф в размере 20% от неуплаченной суммы налога, но не более 40 ООО руб. (п. 1 и Зет. 122 НКРФ) |

| Нарушение порядка регистрации объектов игорного бизнеса | Штраф в сумме 5000 руб.; за те же деяния, совершенные более одного раза, — 20 ООО руб. (ст. 129.1 НКРФ) |

| Составление экспертом заведомо ложного заключения | Штраф в сумме 5000 руб. (п. 2 ст. 129 НК РФ) |

| Незаконный отказ в доступе должностного лица налогового органа к осмотру помещения при проведении проверки | Штраф в сумме 10 ООО руб. (ст. 19.7.6 КоАП РФ) |

Штрафные санкции, назначенные до 2 сентября 2010 г. после этой даты взыскиваются только в размере, не превышающем максимальную санкцию, установленную новой редакцией НК РФ (п. 13 ст. 10 Закона от 27.07.2010 № 229-ФЗ).

Правоотношения в системе обязательного пенсионного страховании регулируются Конституцией Российской Федерации, законами № 167-ФЗ, № 165-ФЗ, № 212-ФЗ, № 17Э-ФЗ и № 27-ФЗ, иными федеральными законами и принимаемыми в соответствии с ними нормативными правовыми актами Российской Федерации.

| Назад | Оглавление | Далее |